【申万固收|转债周报】转债估值坚挺,继续看多

- 体育

- 2024-12-23 03:42:08

- 85

1. 一周市场表现

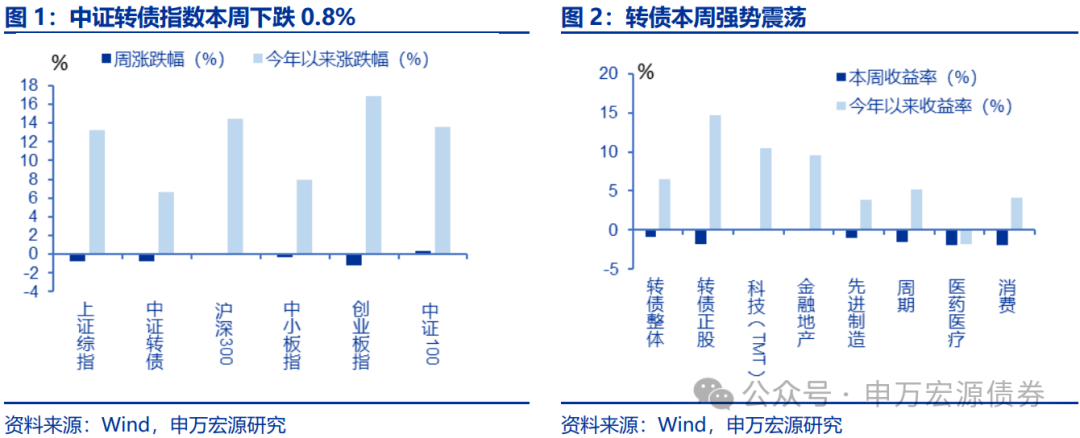

本周(2024/12/16-2024/12/20),主要权益及转债市场指数周度小幅收跌。其中上证综指、沪深300、创业板指、中证转债分别下跌0.7%、0.14%、1.15%和0.8%,今年以来涨跌幅分别为13.21%、14.47%、16.83%和6.61%。

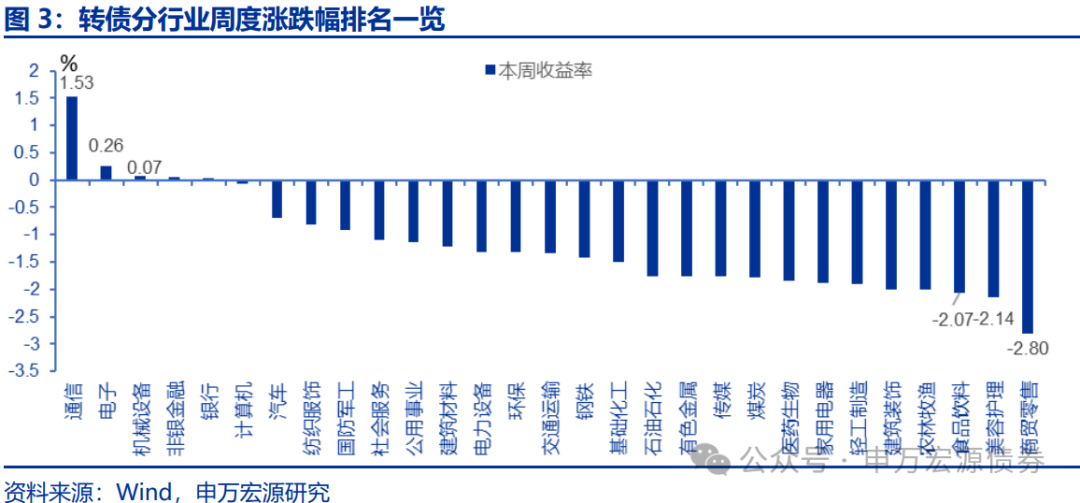

本周转债小幅下跌,强势震荡。本周转债加权正股涨跌幅为-1.77%,转债整体下跌约0.9%。大类风格层面,本周科技(TMT)涨幅最大(0.23%),消费跌幅最大(-1.92%)。今年以来转债风格贡献主要来自于金融地产和科技(TMT),分别上涨9.54%和10.44%,目前仅医药生物板块今年以来涨跌幅尚未回正(-1.76%)。行业层面,涨跌幅靠前的行业分别是通信(1.53%)、电子(0.26%)和机械设备(0.07%),排名靠后的行业分别是商贸零售(-2.8%)、美容护理(-2.14%)和食品饮料(-2.07%)。

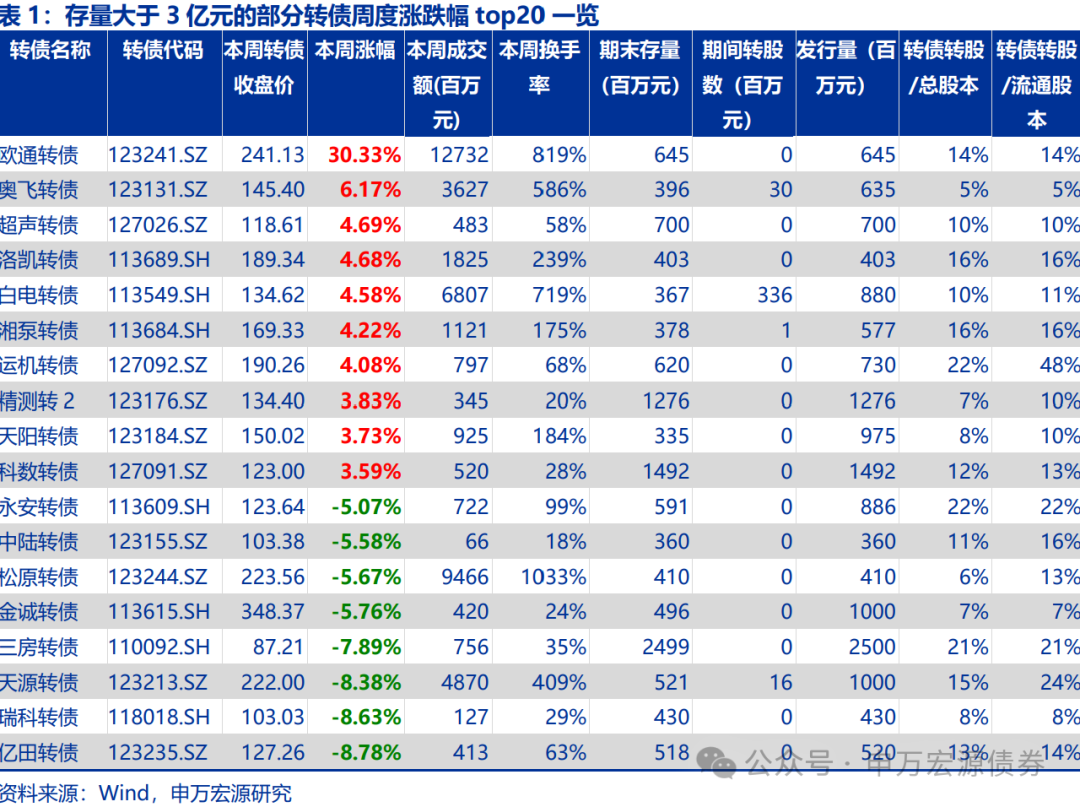

个券层面,余额大于3亿的转债中,跌幅靠前的分别是普利、亿田和瑞科转债;涨幅靠前的分别是欧通、奥飞和超声转债。

2. 转债估值

本周正股下跌、转债明显上涨,百元溢价率大幅上行。全市场转债百元溢价率为26%,单周大幅上涨2.55%,最新分位数水平处于2007年以来65.70、2017年以来66.10百分位。高评级(AA+及以上)转债百元溢价率20%,单周上升2.65%,最新分位数水平处于2017年以来72.70百分位。

在本周权益表现小幅回调下,全市场转债价格变化不大,转股溢价率上升,加权平均到期收益率上升。截止最新,转股溢价率指数、纯债溢价率指数、加权平均到期收益率指数周度分别变化1.4%、-1.03%和0.32%,目前分位数水平处于2017年以来的69.9、22.2和31百分位。

3. 条款跟踪

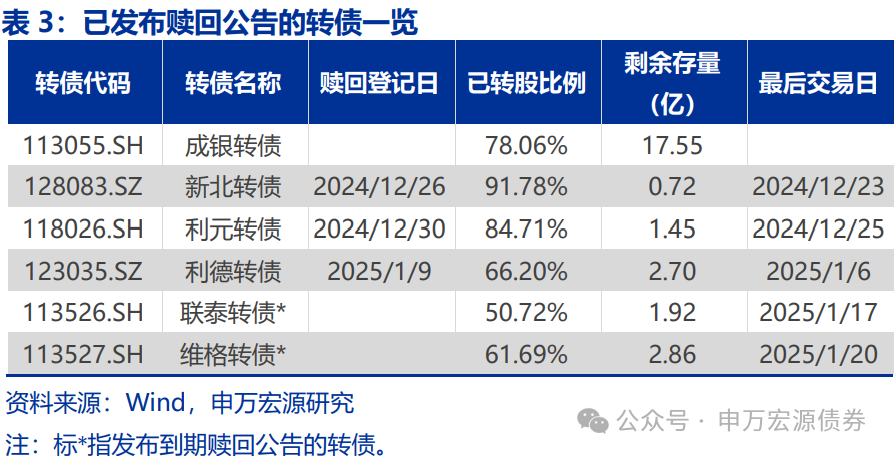

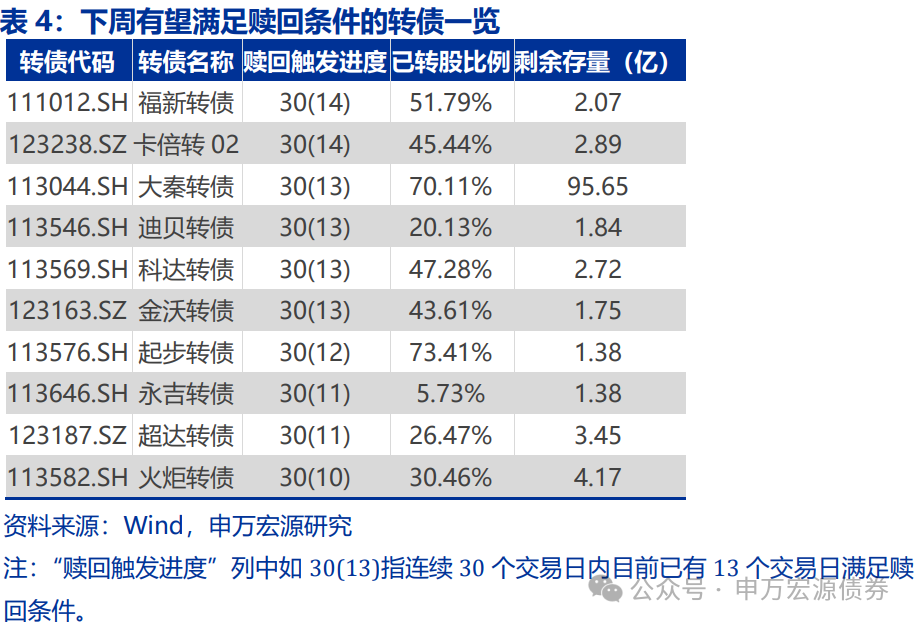

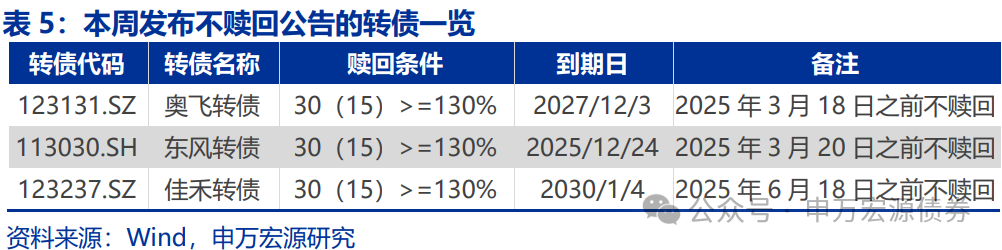

赎回:本周共有成银等2只转债发布强赎公告,目前已发强赎公告且尚在交易的转债共有4只,另有2只转债即将到期赎回,潜在到期或转股余额约27亿元。最新处于赎回进度的转债共有41只,其中下周有望满足赎回条件的有10只,建议重点关注。本周有奥飞、东风和佳禾转债发布不提前赎回转债的公告。截至最新,共有46只转债处于不赎回期限内。

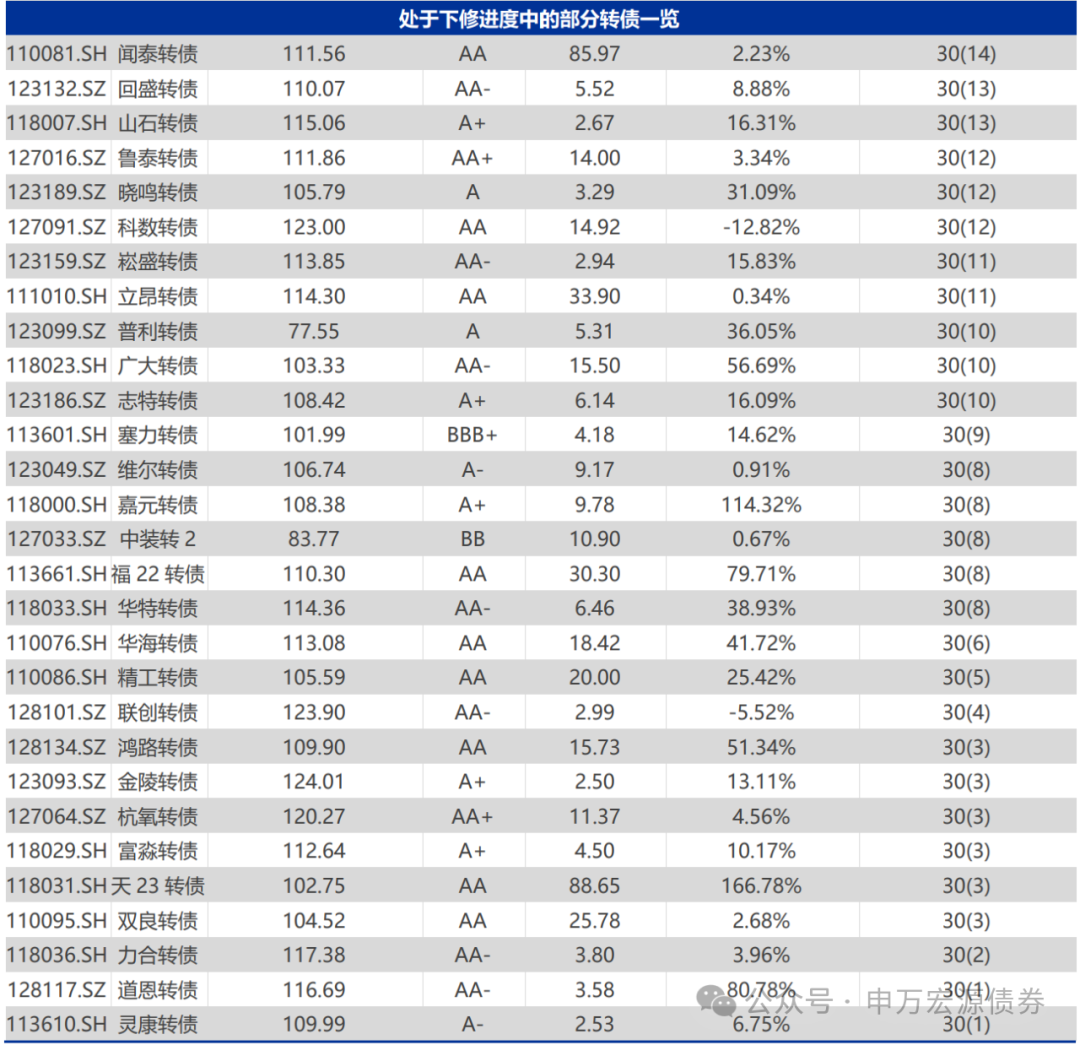

下修:本周新增3只转债公布下修董事会预案。截至最新,共有8只转债已触发且股价仍低于下修触发价但未出公告,目前共有30只转债正处于下修进度,仍有6只转债已发下修董事会预案但未上股东大会。

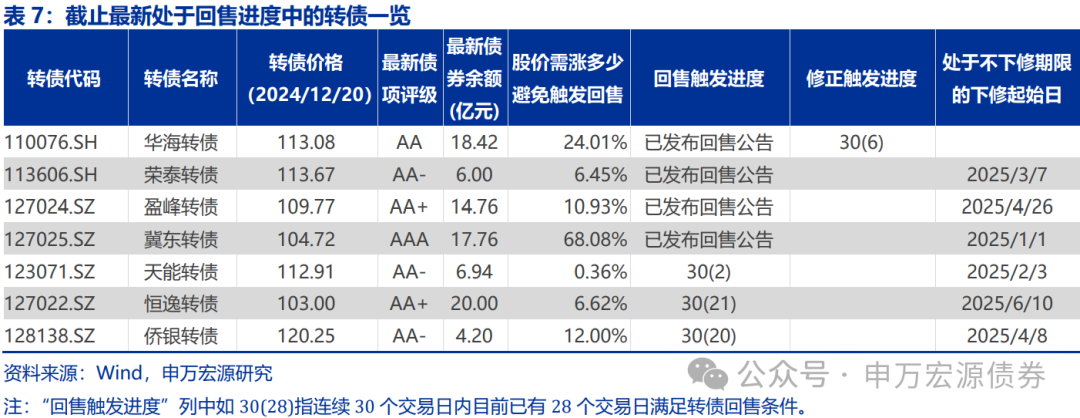

回售及清偿:本周无新增转债触发回售。当前共3只转债正处于回售进度中;已有4只转债已发布回售公告;本周有23只转债处于清偿申报期内,无转债现价低于面值。

4. 一级发行

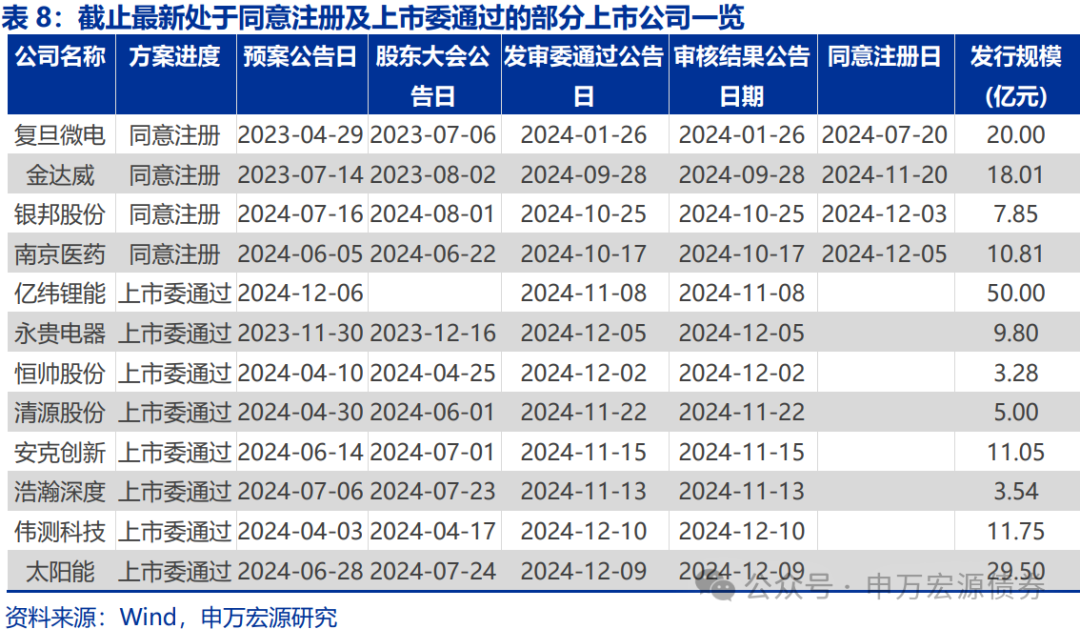

本周共有1只转债发布发行公告:华医转债(正股:华康医疗)。根据最新公告,下周暂无转债待上市。截止最新,处于同意注册进度的转债共有6只,待发规模约84亿元,处于上市委通过进度的转债共有8只,待发规模约124亿元。

5. 周观点及展望

本周转债随权益小幅调整,转债估值先压后升,基本修复至上周末的估值水平,表明在纯债溢出效应下,转债配置资金涌入,估值支撑明显。因此,在当前纯债强劲表现及转债整体弹性上升下,继续看多转债。仓位上,建议始终保持高仓位运行。临近年末,关注权益后续表现及转债估值支撑强度,建议继续重结构,轻交易,坚持赔率优先。策略上,建议以大盘偏债转债为底如银行、公用事业等行业转债,辅以部分偏股转债,仍建议重点关注转债下修等促转股机会,保持多头思维。

风险提示:基本面变化超预期、流动性变化超预期、监管政策超预期。

正文

1. 一周市场表现

本周(2024/12/16-2024/12/20),主要权益及转债市场指数周度小幅收跌。其中上证综指、沪深300、创业板指、中证转债分别下跌0.7%、0.14%、1.15%和0.8%,今年以来涨跌幅分别为13.21%、14.47%、16.83%和6.61%。

本周转债小幅下跌,强势震荡。本周转债加权正股涨跌幅为-1.77%,转债整体下跌约0.9%。大类风格层面,本周科技(TMT)涨幅最大(0.23%),消费跌幅最大(-1.92%)。今年以来转债风格贡献主要来自于金融地产和科技(TMT),分别上涨9.54%和10.44%,目前仅医药生物板块今年以来涨跌幅尚未回正(-1.76%)。

行业层面,涨跌幅靠前的行业分别是通信(1.53%)、电子(0.26%)和机械设备(0.07%),排名靠后的行业分别是商贸零售(-2.8%)、美容护理(-2.14%)和食品饮料(-2.07%)。

个券层面,余额大于3亿的转债中,跌幅靠前的分别是普利、亿田和瑞科转债;涨幅靠前的分别是欧通、奥飞和超声转债。

2. 转债估值

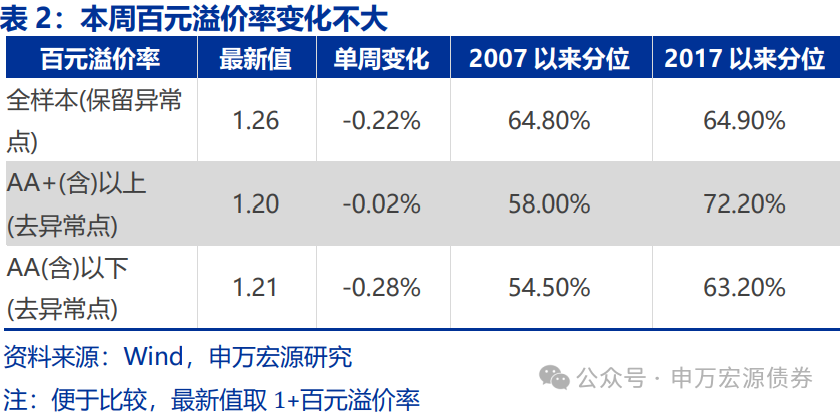

本周转债估值强势震荡。全市场转债百元溢价率为25.97%,单周下跌0.22%,目前分位数水平处于2017年以来64.9百分位。高评级转债百元溢价率20.12%,单周下跌0.02%,目前分位数水平处于2017年以来72.2百分位。

在本周权益表现小幅回调下,全市场转债价格变化不大,转股溢价率上升,加权平均到期收益率上升。截止最新,转股溢价率指数、纯债溢价率指数、加权平均到期收益率指数周度分别变化1.4%、-1.03%和0.32%,目前分位数水平处于2017年以来的69.9、22.2和31百分位。

3.条款统计

3.1 赎回

本周共有成银等2只转债发布强赎公告,目前已发强赎公告且尚在交易的转债共有4只,另有2只转债即将到期赎回,潜在到期或转股余额约27亿元。

最新处于赎回进度的转债共有41只,其中下周有望满足赎回条件的有10只,建议关注。

本周有奥飞、东风和佳禾转债发布不提前赎回转债的公告。截至最新,共有46只转债处于不赎回期限内。

3.2 下修

本周新增3只转债公布下修董事会预案。截至最新,共有8只转债已触发且股价仍低于下修触发价但未出公告,目前共有30只转债正处于下修进度,仍有6只转债已发下修董事会预案但未上股东大会。

3.3 回售及清偿

本周无新增转债触发回售。当前共3只转债正处于回售进度中;已有4只转债已发布回售公告;本周有23只转债处于清偿申报期内,无转债现价低于面值。

4.一级发行

本周共有1只转债发布发行公告:华医转债(正股:华康医疗)。根据最新公告,下周暂无转债待上市。

截止最新,处于同意注册进度的转债共有6只,待发规模约84亿元,处于上市委通过进度的转债共有8只,待发规模约124亿元。

5.周观点及展望

本周转债随权益小幅调整,转债估值先压后升,基本修复至上周末的估值水平,表明在纯债溢出效应下,转债配置资金涌入,估值支撑明显。因此,在当前纯债强劲表现及转债整体弹性上升下,继续看多转债。仓位上,建议始终保持高仓位运行。临近年末,关注权益后续表现及转债估值支撑强度,建议继续重结构,轻交易,坚持赔率优先。策略上,建议以大盘偏债转债为底如银行、公用事业等行业转债,辅以部分偏股转债,仍建议重点关注转债下修等促转股机会,保持多头思维。

风险提示:基本面变化超预期、流动性变化超预期、监管政策超预期。

发表评论