中邮人寿披露9亿永续债发行计划 年内险企发债规模已超千亿

- 国际

- 2024-12-06 22:07:05

- 624

年关将至,保险公司债券发行热情依旧不减。

近日,中国平安人寿保险股份有限公司(以下简称“平安人寿”)、中邮人寿保险股份有限公司(以下简称“中邮人寿”)相继公布其永续债发行动态。

据21世纪经济报道记者统计,今年以来,已有12家保险公司发行1106亿元债券用以补充资本。

业内人士表示,保险公司债券融资主要原因是新会计准则下综合偿付能力充足率特别是核心偿付能力充足率不符合监管要求或离监管红线较近,不得不做出的被动选择。

发债应对利率下行及资本市场波动带来的不利影响

根据中邮人寿债券募集说明书,本次中邮人寿将发行9亿元规模的永续债,该笔债券起息日为2024年12月12日。

对于本次募资原因,中邮人寿表示,本次发行永续债是为保持保险业务稳健发展和推动业务转型,积极应对利率持续下行和资本市场波动对公司经营和偿付能力带来的不利影响,增强风险防御能力。

中邮人寿表示,根据规划,其负债端将进一步推动发展高价值产品业务,资产端将逐步完善投资多元化布局,均需要充足的资本保障。发行永续债有利于公司进一步增强承保能力和投资能力,不断优化业务结构,提升业务质量。

同时,中邮人寿还表示,在利率持续下行环境下,750曲线下行增提准备金规模难以通过资产匹配对冲消化,将出现业务贡献资本超限额标准,带动实际资本明显下挫,为此急需提升核心资本规模。

此外,发行债券也是增强抵御风险能力的需要。中邮人寿指出,2022年资本市场大幅波动,沪深300指数下跌21%;2023年权益市场延续低迷,沪深300指数持续下跌11%。2023年全年人身险行业投资收益及利润均出现不同程度下滑,公司同样受此影响。经济复苏仍面临不确定性,资本市场回暖进程缓慢,同时保险行业面临诸多挑战。发行永续债有助于公司进一步夯实资本水平,未雨绸缪做好资本储备,增强抵御风险能力。

拟向监管申请95亿元永续债发行规模

永续债已成为保险公司补充核心资本的一项重要工具,在首只保险公司永续债由泰康人寿保险有限责任公司于2023年11月发行后,保险公司便开始纷纷试水。

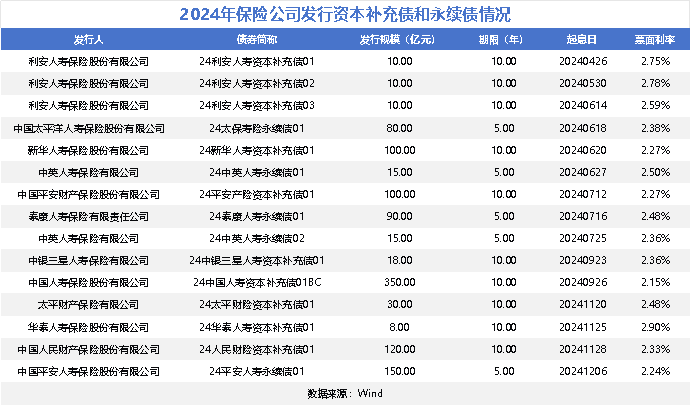

从今年以来,保险公司已发行永续债5只,发行量达350亿元。其中近日平安人寿永续债发行为150亿元、泰康人寿保险有限责任公司永续债发行规模为90亿元、中国太平洋人寿保险股份有限公司永续债发行规模为80亿元,中英人寿保险有限公司则发行两次15亿元规模的永续债,总计发行规模为30亿元。

虽然中邮人寿本次永续债的9亿元发行规模远不及其他保险公司发行的永续债规模,但记者了解到,中邮人寿向监管申报的永续债发行额度为95亿元。

根据《关于保险公司发行无固定期限资本债券有关事项的通知》等资本债券发行监管制度要求,永续债最大发行规模不得超过净资产100%,且永续债余额不得超过核心资本的30%。

数据显示,中邮人寿2024年1季度旧准则净资产257亿元,扣减资本补充债余额160亿元,中邮人寿还有97亿元额度,未超核心资本406亿元的30%。

中邮人寿表示,其是按照2024年1季度旧准则净资产情况,拟按95亿元向监管申请发行额度。

据了解,永续债、资本补充债均是保险机构外源性资本补充方式。不同的是,资本补充债能够补充附属一级资本,提升综合偿付能力充足率,而永续债则能够补充核心二级资本,提升核心偿付能力充足率。

对外经济贸易大学创新与风险管理研究中心副主任龙格表示,保险公司永续债与保险公司资本补充债券的主要区别在期限设定、偿付顺序、资本认定、税务处理几个方面。

龙格解释到,在期限设定方面,资本补充债通常具有明确的到期期限,需按期还本付息。永续债则无固定到期日,可视为一种权益工具而非传统债务;在偿付顺序方面,资本补充债在清偿顺序上优先于永续债和其他次级债务,永续债的偿付通常排在更后的位置,具有更强的次级属性;在资本认定方面,资本补充债可能部分或全部计入附属资本,永续债往往被视为更接近于核心一级资本的工具,有助于显著提升保险公司的偿付能力充足率。此外,资本补充债与永续债在税务上的处理也存在差异,具体取决于当地税法规定。

“偿二代二期”实施、低利率环境双重因素激起险企发债需求

今年以来,保险公司已发行超千亿元债券用以补充资本。

据统计,截至2024年12月6日,已有中国人寿、人保财险、新华保险、中英人寿、泰康人寿、平安产险、太保寿险、利安人寿、中银三星人寿、平安人寿等12家保险公司发行资本补充债或永续债,合计发债规模1106亿元。

据了解,保险公司发债进行资本补充需求旺盛与“偿二代二期”工程落地实施有关。

“偿二代二期”工程落地以来,保险公司核心偿付能力充足率及综合偿付能力充足率均出现不同程度的降低。

国家金融监督管理总局数据显示,截至2023年末,保险公司平均综合及核心偿付能力充足率分别为196.5%、127.8%,相较2021年末分别减少35.5个、91.9个百分点,其中,财产险公司分别为236.5%和204.3%,人身险公司分别为186.2%和110.3%。

麦肯锡报告指出,虽然“偿二代二期”规则对夯实资本质量、优化资本风险计量起到了积极的作用,但也为保险公司资本管理带来较大调整。尤其是在当前利率走低、投资市场波动的环境下,保险公司资本管理的矛盾更加凸显。

对于“偿二代二期”工程的实施,原银保监会表示,允许在部分监管规则上分步到位,最晚于2025年起全面执行到位。

因此,国泰君安非银首席分析师刘欣琦指出,随着过渡期政策结束,预计大量保险公司会选择通过发债融资的方式缓解资本压力。

此外,保险公司大量发行债券还与低利率水平有关。

中邮人寿表示,目前利率水平有利于募集永续债,当前货币政策整体持续宽松,市场上流动性较为充裕,5年期、10年期国债及5年期、10年期国开债收益率均处于相对低位,尽早启动发行永续债相关工作,可抓住相对较好的债券市场发行窗口。

但也有业内人士指出,低利率环境让险企有更高的意愿去发债,但利率持续下行的预期也会让险企在发债方面存在一定疑虑。

该业内人士解释到,因为大家都预计国内长端利率会进一步下行,特别是在美欧央行持续降息的背景下。如果未来利率再往下走,那在未来某个时点发债对于险企而言所负担的成本就更低,所以险企不会着急锁定目前看似“很低”的发债利率,因为未来很可能更低。

此外,北京工商大学中国保险研究院副院长兼秘书长宁威向21世纪经济报道记者,债券融资对险企发展很重要,债券融资对偿付能力提升有比较好的促进作用,能够在短期内改善偿付能力指标。从中长期来看,由于债券属于负债,发债企业将会产生固定的利息成本支出,会给企业中长期营业盈利能力带来一定考验。当企业发行的债券和负债达到一定规模后,其再融资压力就会变大。

发表评论